Ако по апсолутној количини чак и званичне цифре златних резерви Кине изгледају импозантно, релативни показатељи Кине за сада заостају за много земаља у свету. Учешће жутог метала у званичним девизним резервама у злату су 1,7%. Чак и уколико бисмо се сложили са оценом Инсли Мата (7.000 тона), наведени део износи само 11,3%. Кинески руководиоци су више пута изјављивали да је неопходно да се структура девизних резерви земље промени у корист жутог метала.

Да би, рецимо, у јануару 2013.године Кина имала 50% у злату (у односу на садашњу количину резерви у злату), учешће тог метала би морало да износи не 1.054 т, већ скоро 30 пута више, тј. око 30.000 тона злата. А та количина је отприлике једнака званичним резервама злата свих земаља на свету. Количина страног новца која данас постоји у званичним резервама Народне банке Кине приближно представља еквивалент 3 билиона долара САД. При садашњим ценама злата наведена количина новца би била довољна да се купи око 70.000 т тог метала. Међутим, тржиште није у стању да понуди ту количину метала. Његова светска понуда (како „примарног“ злата, тј. оног које се добија из земље, тако и „секундарног“ – оног које стиже у облику већ прерађиваног, тј. „лома“, и из старих резерви) тешко да може да буде преко 4.000 – 4.500 тона годишње. Једнократна куповина партија злата на светском тржишту – од 100 т и изнад тога – за собом одмах вуче значајно повећање његове цене. А раст цена злата истовремено води до још већег обезвређивања долара САД. Кинеско руководство, не гајећи ни мало топла осећања према САД, без обзира на то, уопште није заинтересовано за нагли пад америчке валуте, јер би оно обезвредило и гигантске девизне резерве Кинеске Народне Републике, које су у доларима. Зато своје амбициозне планове у вези са скупљањем злата Пекинг реализује врло пажљиво како не би нарушио равнотежу на тржиштима и девиза, и жутог метала.

Уосталом, руководство Кине и не даје себи у задатак конвертовање свих 100% својих девизних резерви у злато. Чуло се за „дугорочну перспективу“ да се изађе на ниво резерви од отприлике 10.000 тона[1]. Међутим, ако се узме у обзир управо речено – може да се претпостави да циљ од 10.000 т баш и није тако далеко.

„Златна мобилизација“: верзија која не сме да се искључи

Наравно, баш све злато не стиже у трезоре Народне банке Кине. У Кини великом брзином расте унутрашња потрошња злата. Како у индустријске сврхе (најпре – индустрија накита), тако и у инвестиционе – у облику куповине од стране самог народа – накита, златника и полуга. Према оценама Светског савета за злато, 2011.године потрошња злата у Кини је износила 777,8 т, а 2012. – 776,1 т. Становници сваке године купују све веће количине жутог метала. Колико је то – нико не зна. Истина је да постоје и процене експерата. Према једној од њих – у рукама становништва Кине је 6.000 т злата. Упоређења ради: у Индији је 18.000 т злата, а у Немачкој – 7.000 т.[2]Али не сме да се заборави да се сасвим скоро десила „културна револуција“, када је приватна својина злата била забрањена. Данас држава подстиче све врсте потрошње злата, и зато ће разлика у количини сакупљеног злата између Индије и Кине да се смањује.

Али то није оно најважније. Многи експерти скрећу пажњу да иза позива државе за сакупљањем злата сутра може да се појави наређење да се сакупљено злато преда државној благајни. Рецимо, уколико би дошло до наглог погоршања економског положаја земље или до почетка рата. Таквих конфискација је већ било. Довољно је да се присетимо „златне конфискације“ у САД-у одмах после доласка на власт Ф. Рузвелта 1933. године, када су за месец дана Американци, који јако поштују законе, држави предали неколико хиљада тона овог драгоценог метала. У КНР-у је такву „златну конфискацију“ много једноставније направити. Када би је данас направили, златне резерве државе више не би износиле 7.000 т (према Инсли Мату), већ 13.000 т.

Шта ће Кини толико злата?

Остаје да се одговори на главно питање – зашто Кина тако брижљиво сакупља злато? Сви одговори на то питање могу да се сведу на две главне варијанте.

Прва варијанта. Злато је Кини потребно као стратешки ресурс за случај наглог заоштравања међународне економске и политичке ситуације – спољне или унутрашње. На пример, уколико се свет као резултат глобалног валутног колапса нађе без резервних девиза као што је САД долар, на који је навикао, злато ће се претворити у „специјални новац“ .

Могућа је и ситуација да се златом покривају неки специјални трошкови у самој земљи. Уосталом, 2011.године Јапан је, како би надокнадио последице цунамија и хаварије на „Фокушими“, био принуђен д прода из својих резерви злато у износу од 20 билиона јена.

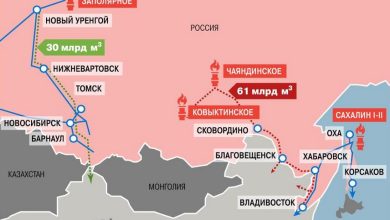

Злато може да затреба и у случају рата, и уопште није обавезно – рата против Кине. То може да буде рат против неког крупног и важног трговинског кинеског партнера. Као пример може да се наведе Иран. Суседна Турска за угљоводонике које добија из Ирана плаћа жутим металом, јер су САД блокирале уобичајене банкарске обрачуне. Кина такође, да би избегла међународне санкције, добија извесну количину угљоводоника из Ирана. Могуће је да већ данас Кина те испоруке плаћа златом.

Друга варијанта. Злато је Кини потребно како би учврстила своју националну валуту и претворила јуан у међународну резервну валуту. Чак се прича и да јуан може да постане „златан“.

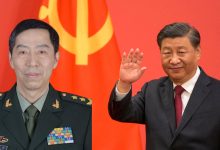

Има аналитичара и експерата (међу њима и кинеских) који претпостављају да Кина жели да истовремено оствари два циља. На пример, председник China National Gold Group Сун Жаоксу је у централним партијским новинама „Жемин жибао“ објавио: „Повећање златних резерви треба да постане једна од најбитнијих стратегија Кине, без обзира да ли је то потребно због економске безбедности државе или због убрзања интернационализације јуана“.[3] Да се нешто детаљније зауставимо на другој варијанти.

Злато и кинески јуан

Неки аутори тврде: при достизању критичне масе златних резерви Народне банке Кине, финансијски органи КНР ће да објаве да је јуан постао „златан“. Односно – финансијски органи ће на себе преузети обавезу размене готовинског, а можда и безготовинског јуана, за жути метал. А то ће аутоматски од јуана направити главни новац на свету, а остали ће се равнати према њему. Отприлике као стандард златних резерви, када земље сакупљају новац који се конвертује у жути метал. До 1970. година прошлог века у свету је постојао само „златни доларски стандард“ као облик златно-резервног. Сада, по мишљењу неких аутора, може да се појави златно-јуански стандард. Верзија лепо звучи, али је мало вероватна. Бар са формално-правног гледишта.Према првом амандману Споразума ММФ-а, члан четврти , који је ратификован 1978.године, учеснице немају право да своју валуту везују за злато. Чак и када тај амандман не би постојао – Кина, пошто је на себе преузела обавезу размене јуана за злато, брзо би изгубила своју златну резерву, ма колико да је она велика.

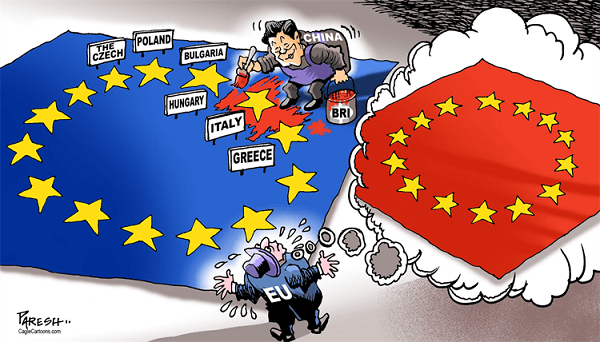

Међутим Кина своју златну политику посредно користи како би подигла међународни ауторитет јуана. Да подсетимо на аксиому финансијског света: поверење у валуту коју издаје централна банка неке земље, уз растућу резерву злата (чак и када се то злато не конвертује у новац), увек се повећава. А то није још све! Од 2002.године у Кини постоји Шангајска берза злата. Народна банка Кине контролише ситуацију на тој берзи не само као регулатор, већ и као учесник – не баш директан, већ посредан: преко кинеских државних банака које су од Централне банке добиле лиценцу за операције са златом.[4]У десет година постојања тог трговинског простора, кинеске власти су га пажљиво „разрађивале“. Дозвољено је и учествовање иностраних учесника. Али при том су власти објавиле: злато ће се лицитирати за јуане. Очигледно је да то од стране нерезидената повећава потражњу за јуанима.[5]

Данас Кина закључује билатералне споразуме о узајамном коришћењу националних валута са низом земаља. На пример – са Јапаном, Русијом, осталим земљама БРИКС-а. Експерти очекују да ће временом курс националних валута у оквиру таквих споразума да се одређује не преко девизне берзе, већ златним паритетом тих валута. Амандмани Статута ММФ-а су ликвидирали те златне паритете, али земље ништа не омета да их обнављају на билатералној основи. А следећи корак у развоју таквих билатералних односа је коришћење жутог метала као средства за изравнавање билатералних обрачуна. Злато се потајно враћа у међународне девизне односе! Ево како закључивање споразума између Кине и Јапана о узајамном коришћењу јуана и јена, који је потписан 2012.године, коментарише стручњак В.Павленко: „Кина и Јапан су од 1.јуна изашли из узајамних доларских обрачуна и сада ће се строго обрачунавати у јуанима и јенима. Али – то је причица коју могу да прогутају само потпуни лаици. Јуан и јен се доводе до заједничког именитеља само преко еквивалента (ЕМС – јединствена мера вредности). Дотле је долар представљао еквивалент (тај еквивалент контролишу Рокфелери). Сада? Ако се не говори шта је то, то значи да је улога ЕМС-а пребачена на злато. А тај златни еквивалент (стандард) преко чије цене ће се вршити обрачуни између Кине и Јапана, контролисаће – Ротшилди![6]

А ми са наше стране додајемо : данас је злато – ЕМС, а сутра ће оно да постане средство за међународне обрачуне. Очигледно је да ће поверење према Кини као земљи која располаже великим златним резервама, као према партнеру у међународним економским односима, бити врло високо. Самим тим – и поверење према кинеском јуану.

Још један аспект проблема „злато – јуан“ о коме се у масмедијима мало говори: последња светска финансијска криза је открила постојање проблема велике непоузданости банака. Базелски комитет за банкарски надзор је направио и трећу генерацију стандарда који служи за одређивање поузданости капитала који се улаже за банке (Базел-3). Први пут је у тим стандардима наведено да злато представља пуновредну финансијску активу која се при обрачунавању сопственог капитала котира као најпоузданији државни благајнички папири, односно као готовина (законито платежно средство). Прописи „Базел-3“ требало је да почну да важе од 1.јануара 2013. Фактички – то је повратак злата у свет новца. Међутим, испоставило се да банке САД и земаља Западне Европе (осим Швајцарске) нису спремне за прихватање нових прописа, тако да је почетак њиховог важења у тим земљама на неодређено време одложен. Истовремено, неколико земаља је већ почело да примењује „Базел-3“, а међу њима је и Кина. Експерти сматрају да ће кинеске банке које располажу златом, моћи да се без неких већих тешкоћа прилагоде новим стандардима.[7] То ће нагло да повећа њихову привлачност и конкурентност у односу на банке зоне „златне милијарде“. Очигледно је да ће јачање конкурентности банкарског сектора Кине помоћу злата и „Базела-3“ неизбежно а допринети повећању престижа јуана и његовом постепеном претварању у међународну валуту.

Закључак

И последње. Кини се у вези са њеном златном политиком тихо додворава финансијска групација Ротшилдових о чему се успутно говори и у раду В.Павленка „Злато против нафте, фунта против долара, Ротшилди против Рокфелерових“. Добро је познато да та групација традиционално контролише светско тржиште жутог метала. Ротшилди имају своје погледе на Кину, у њихове планове улази подгревање „златних амбиција“ Пекинга, помоћ у остваривању кинеских пројеката у области злата. Укратко речено – Кина са њеним златним потенцијалом интересује Ротшилде сада као привремени савезник ради победе њиховог вечитог конкурента – групе Рокфелерових. Кинеској валути, ојачаној златном резервом, даје се само улога овна (справе за пробијање зидина) и ослонца док траје прелазни период. Крајњи циљ Ротшилдових је успостављање наднационалне валуте у свету.[8]

Али ту треба да се изговори врло битна примедба. Кина не сме да се сматра само за објекат закулисних игара светских финансијских кланова. Сви планови западног капитала у вези са Кином се ипак не остварују. Конкретно – све до сада Ротшилдови нису успели да у кинеској економији оснују „пету колону“ у облику огранака својих банака. Тако број филијала најкрупније кинеске Трговинско-индустријске банке (то је кинеска државна банка) износи 16232 јединице, док је број јединица најкрупније банке HSBC, која припада породици Ротшилд, само нешто више од 100. Значајно је да данас однос иностраних банака у Кини износи испод 2% свих актива комплетног банкарског система[9]. Кинеско руководство отворено не показује да је спремно да од јуана направи златну валуту.

У недавном аналитичком прегледу кинеских медија под вишезначним називом „Кина објављује почетак нове ере“ постоји следећи закључак анонимног аутора: „Кина је у потпуности спремна за хиперинфлациони сценарио. Кина одбија реализацију енглеског плана јаког светског јуана ради што брже сахране долара. Кина прогнозира највеће компликације у Европи. Кина је у потпуности заштитила свој финансијски систем резервама злата, тешким много тона. Кина одбија да игра улогу светског донора роба, осим у случају потпуног обезбеђења извозних испорука стварних роба“[10]. Шта да се ради, уколико тај закључак одражава стварну ситуацију те државе, у том случају он представља доказ да Кина не жели да служи Ротшилдима за поткусуривање.

Кина демонстрира жељу и способности да буде утицајан и активан субјект међународних финансијско-економских односа…

[1] 2008.године у Кини је радила посебна група експерата која је препоручила да се у следећих 3 – 5 година кинеске резерве злата повећају на 6.000 тона и, можда, до 10.000 т кроз 8 – 10 година.

[2] Олеся Пугачева. Золото и инвестиции. // Zolotonews.ru (16.07.2012).(Злато и инвестиције)

[3] Татьяна Письменнная. Китай опустит доллар // ugmk.info (31.08/2012) (Кина обара долар)

[4] У Кини је 2012.године 20 банака добило право да учествује у купопородаји злата на Шангајској берзи, где је због тога направљена специјална платформа за међубанкарске операције са златом. Међу њима су: Industrial and Commercial Bank of China Ltd, China Construction Bank Corp, Bank of China Ltd, Bank of Communications Ltd, HSBC Bank (China) Co Ltd and Standard Chartered Bank (China) Ltd. (http://gold.ru/articles/news/kitaj-zapustil-torgovlju-zolotom-mezhdu-bankami.html).

[5] Уз Шангајску берзу злата кинеске власти су радиле на оснивању Паназијске берзе злата (PAGE) у граду Кунмин.. Међутим, почетак рада те берзе 2012.године за кинеске власти се није показао као успешан: једини акционар на берзи са страним листингом (у САД) је изненада и кришом повећао своје учешће са 10 на 25% и тако добио блокадни пакет. Сасвим је сигурно да то није улазило у планове кинеског руководства. Истовремено је објављено да ће са на тој берзи трговати не доларима, већ јуанима.

[6] В. Павленко. Золото против нефти, фунт против доллара, Ротшильды против Рокфеллеров // akademiagp.ru (19.06.2012). (В.Павленко: Злато против нафте, фунта против долара, Ротшилди против Рокфелера)

[7] У Европи према објављивању медија постоје неке централне банке које планирају да продају или предају злато на лизинг комерцијалним банкама, како би учврстили позиције тих комерцијалних банака. Познато је да је 2011.године Банка Италије већ продавала својим банкама злато, како би их припремила за рад у условима „Базел-3“.

[8] Треба да се обрати пажња на изјаве познатог финансијског шпекуланта Џорџа Сороша који позива на радикално реформисање светског финансијског система тако што ће се формирати наднационална новчана јединица, слична „специјалним правима вучења“ (СДР). Издавање СДР је започео 1969.године ММФ, али је доцније оно заустављено. На данашњи дан обим те наднационалне валуте је потпуно безначајан. Треба подсетити да је Сорош агент и рупор клана Ротшилдових.

[9] (Е.Н. Чебаненко. Эволюция привлечения иностранного капитала в банковскую систему Китая // «Проблемы современной экономики», №1 (41), 2012). (Е.Н.Чебаненко: Еволуција увлачења страног капитала у банкарски систем Кине)

[10]«Китай объявляет о начале новой эры» // сайт «Телеграфистъ», 21.02.2013. („Кина објављује почетак нове ере“, сајт „Телеграфист“, 21.02.2013)

Валентин КАТАСОНОВ | 06.05.2013

Фонд Стратешке Културе

RT @srbijadanas: Злтани вектор кинеске политике (Други део) – http://t.co/9GGCclrOWu #Srbija http://t.co/XYlERh7CUt