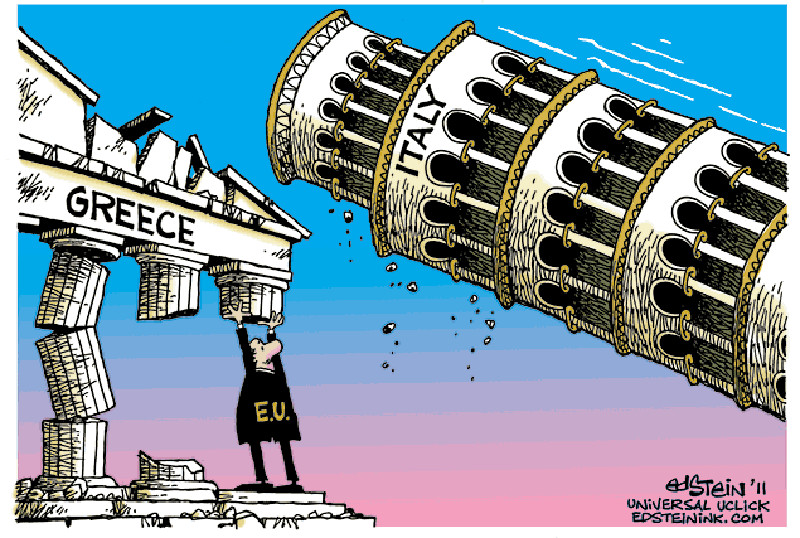

Пакет међународне финансијске помоћи за Грчку тежак 86 милијарди евра није ни 10 одсто од суме коју Италија и Шпанија треба да позајме са тржишта пре краја 2017. да би сервисирале дугове, што показује да дужнички проблеми у еврозони нису ни близу краја, преноси Ројтерс.

Будући да су грчки партнери из еврозоне близу постизања споразума о одобрењу кредита Атини за премошћавање, фокус се окреће ка другим задуженим земљама монетарне уније и њиховим потребама за финансирање.

Нико, међутим, не предвиђа да ће инвеститори игнорисати Шпанију и Италију када затраже кредите, као што су игнорисали Грчку, наводи Ројтерс.

Ипак, постоји ризик да ће инвеститори тражити више каматне стопе за зајмове Мадриду и Риму у време када се Шпанија и Италија боре да своја дуговања учине одрживим.

Неки инвеститори чак верују да ће, у светлу раста трошкова задуживања и слабог привредног опоравка у еврозони, Европска централна банка (ЕЦБ) морати да продужи постојећи програм квантитативног лабављења, који би, према садашњем плану, требало да се оконча у септембру 2016.

„Смањење удела јавног дуга у бруто домаћем производу (БДП) и темпо структурних реформи у Италији и још неким земљама нису текли тако брзо као у остатку еврозоне, а то значи да је потребно додатно квантитативно лабављење“, наводи председник сектора за паневропске приходе у компанији „Абердин асет менаџмент“, Нил Мари.

Овонедељни подаци из Италије показали су да је јавни дуг те земље достигао рекордних 2,2 билиона евра, а влада у Риму до краја 2017. треба да рефинансира обвезнице вредне 635 милијарди евра, односно трећину дуга.

Шпанија истовремено треба да сервисира дуговања тешка 351 милијарду евра, што је такође око трећина њеног укупног јавног дуга.

„Апетит“ инвеститора за дуговима еврозоне је досад био снажан захваљујући мерама монетарног лабављења које су трошкове задуживања на 10-годишње обвезнице спустиле на рекордно ниских један одсто у марту.

Приноси на обвезнице су, међутим, од марта порасли за око 100 базних поена и поред квантитативног лабављења, што је тренд који брине банкаре који организују продају државних обвезница.

Преко своп трговине обвезницама и издавања хартија од вредности на дужи рок, Шпанија и Италија су користећи тај јефтини вид задуживања продужавале просек доспећа сервисирања њихових дужничких обавеза и олакшавале будући терет дуга.

На тај начин су, ипак, маргинално снизили укупне трошкове сервисирања државних дугова, али не довољно да би стабилизовале дугове.

Да би дуг једне земље био стабилан, износ раста и стопе инфлације морају да буду једнаке трошковима сервисирања дуга као проценат БДП-а, осим у случају да држава бележи суфицит буџета пре плаћања каматних стопа.

Прогноза Организације за економску сарадњу и развој (ОЕЦД) показује да се у Италији и Шпанији до краја године очекује раст јавног дуга, што је значајан податак јер ће, када централна банка еврозоне престане да пружа јефтин новац чланицама монетарне уније, инвеститори обратити пажњу на економске основе презадужених земаља, од којих ће захтевати више каматне стопе у односу на стопе које се траже од земаља које су „довеле своје куће у ред“, наводи Ројтерс.

Ниједна централна банка у свету до сада није успела да заустави квантитативно лабављење након само једне рунде, а економске различитости земаља еврозоне ће довести до тога да ЕЦБ следи пример осталих централних банака, верује стратег компаније Стандард лајф Ендрју Милиган.

„Европа је дозволила значајно гомилање дуговања. Традиционално, то се решава кроз проглашење банкрота, инфлацију, девалвацију валуте и брзо подстицање привредног раста, што би све било веома тешко урадити у Европи“, закључује Милиган.

Танјуг